出品:新浪财经上市公司研究院

文/夏虫工作室

2025年以来,A股上市公司赴港股上市持续升温。根据公开资料不完全统计,已有超过30家A股上市公司递表或正式发布相关港股筹划上市公告。

来源:公开资料,部分截图

为何引发A股上市公司港股二次上市热潮?

一方面,港股作为国际化资本市场,或有助于相关公司全球化业务布局。我们发现,多家公司在公告中都提到了“助力全球化发展”等理由。

如3月12日,蓝思科技公告宣布,为进一步推进全球化战略布局,提升国际品牌形象,增强综合竞争力,公司拟发行境外上市外资股(H股)股票,并申请在港交所主板挂牌上市;4月20日晚,大族数控发布公告,公司拟发行H股股票并在香港联合交易所主板上市,其表示,此次筹划港股上市主要是基于公司长期发展规划,旨在深入推进公司全球化战略进程,加速境外资本平台建设,有效提升公司在国际市场的综合竞争力。

另一方面,相关政策也支持港股二次上市。

据悉,2024年4月,国务院出台《关于加强监管防范风险推动资本市场高质量发展的若干意见》,证监会基于此文件,与香港方面加强合作,推出五项措施以优化沪深港通机制,并助力香港提升其国际金融中心的地位,推动两地资本市场的协同发展。其中提到一项便是“支持内地行业龙头企业赴香港上市”。

基于上述背景,我们将对相关港股拟上市或转H股上市公司进行深入复盘,看看相关标的质量究竟如何?港股二次上市募资又是否合理等等。

来源:wind,部分截图

必要性是否存疑?

4月28日,广和通发布拟港股上市公告。即公司已于4月25日向香港联交所递交了发行H股股票并在香港联交所主板挂牌上市的申请,并于同日在香港联交所网站刊登了本次发行的申请资料。

广和通在港股募集资金的主要用途主要包括与AI技术及机器人技术相关的技术创新及产品开发相关,具体主要有以下几方面:

其一,研发支出,公司将大量资金用于通信、端侧智能化和机器人等领域的技术研发与创新;

其二,建设智能制造及研发基地:计划在中国深圳建设新的制造设施,主要用于生产模组产品以及作为解决方案一部分的终端产品;

其三,战略性投资和并购:公司将投资于无线通信、人工智能、机器人及其他与业务互补或协同的领域的公司,旨在增强前瞻性技术布局和扩大生态系统;

其四,偿还银行借款:部分资金将用于偿还计息银行借款;

其五,补充营运资金及其他一般企业用途:确保企业的日常运营和行政管理的正常运转。

从上述可以看出,公司拟通过港股募资加大相关研发投入及补充相关资金流动性。

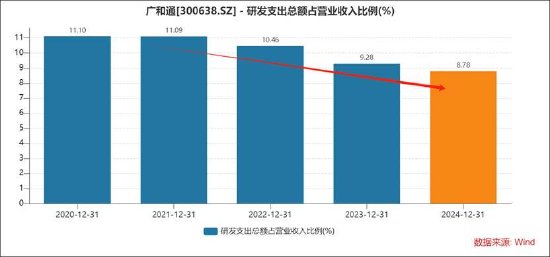

然而,我们发现,公司近年研发投入占比呈现出持续下降趋势,研发投入支出与营收占比由2021年的11%逐年降至2024年8.78%。

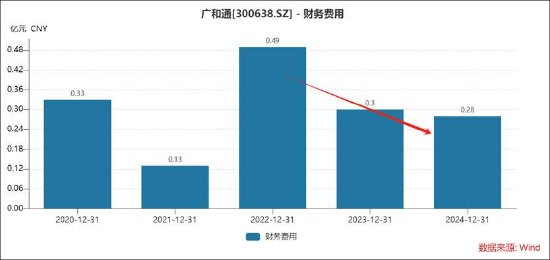

公司流动性压力又是否大呢?截止2024年,公司名义货币资金之和超14亿元,而同期有息债务(短期借款+长期借款+一年以内到期非流动性负债)12亿元左右,仅存量账面资金完全可覆盖。与此同时,公司财务费用近三年呈现出下降趋势,由2022年的0.49亿元降至24年的0.28亿元。

值得注意的是,此前公司可转债募资项目被质疑必要性存疑最终该项目终止。

2024年广和通曾公布可转债预案,公司计划募集资金总额约9.63亿元,扣除发行费用后拟4.8亿元用于智能制造基地建设项目(下称“项目一”)、2.03亿元用于研发基地建设项目(下称“项目二”)、2.8亿元补充流动资金等。

然而,募投项目与公司轻资产业务模式疑似不匹配情形。

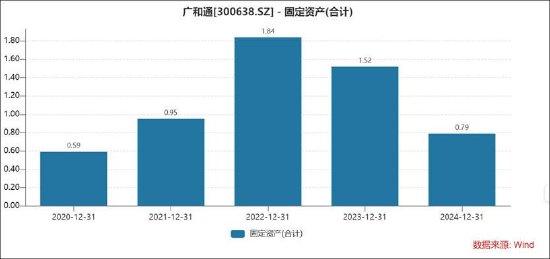

一方面,公司可转债主要募投项目大部分资金用于土建等固定资产投入。具体看,根据可转债募资预案,其“项目一”拟以募集资金投入金额为4.8亿元,其中土建工程费用合计2.7亿元,占比高达56%;“项目二”拟以募集资金投入金额2.02亿元,其中土建工程费用合计1.78亿元,占比近90%。

另一方面,公司属于轻资产运营模式,固定资产占比较低。截止24年年末,公司固定资产不足亿元,而同期总资产超75亿元。如此低的固定资产,主要源自其商业模式所致,即公司目前采用委外加工的生产模式,将生产环节外包委托给拥有科学管理技术、先进设备和专业管理经验的外协厂商,并通过签订委托加工协议、保密协议和廉洁协议书等方式,确保公司产品持续稳定交付及技术资料的保密。

值得注意的是,上述可转债募投项目最终被终止。

市场格局好但产业链话语权强不强?

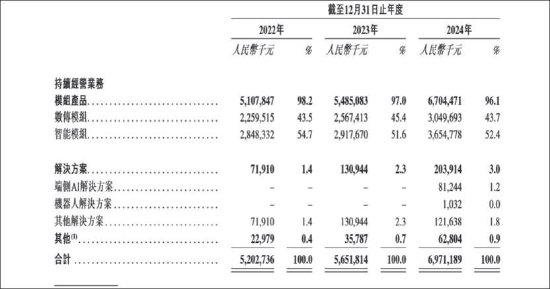

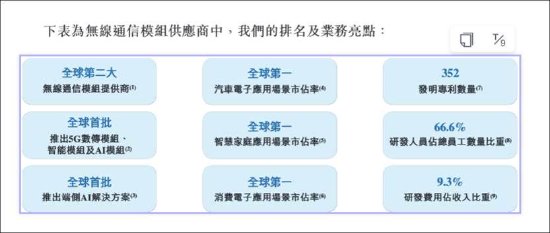

公司是全球领先的无线通信模块提供商,其模块产品包括(i)数传模块、(ii)智能模块及(iii) AI模块。同时,公司以模块产品为基础,结合公司对下游应用场景的深刻理解,向客户提供定制化解决方案,包括(i)端侧AI解决方案、(ii)机器人解决方案及(iii)其他解决方案。具体业务看:

数传模组,2022年至2024年,数传模组的收入占比从43.5%微降至43.7%,但绝对金额从22.6亿元增长至30.5亿元,增幅为34.9%。这主要得益于5G技术的普及和公司在汽车电子、智慧家庭等领域的应用。

智能模组,2022年至2024年,智能模组的收入占比从54.7%下降至52.4%,但绝对金额从28.48亿元增长至36.55亿元,增幅为28.3%。这主要得益于公司在消费电子和智慧零售等领域的市场扩展。

端侧AI解决方案,2024年开始贡献收入,达到8000万左右,占总收入的1.2%。这表明公司在AI技术上的布局开始产生实际收益。

机器人解决方案,2024年开始贡献收入,达到百万元左右,占总收入的0.0%。虽然目前贡献较小,但未来有望成为新的增长点。

根据弗若斯特沙利文资料,2024年全球无线通信模块市场竞争格局相对集中,前五大厂商合计占据76.1%的市场份额,公司是无线通信模块领域两大龙头企业之一,以15.4%的市场份额和人民币67亿元的营收排名第二。

汽车电子应用场景,公司的市场份额排名全球第一,为24.6%(以2024年来自持续经营及终止经营的收入计);智慧家庭应用场景,公司的市场份额排名全球第一,为36.6%(以2024年来自持续经营的收入计); 消费电子应用场景,公司的市场份额排名全球第一,为75.9%(以2024年来自持续经营的收入计)。

在这种市场格局下,公司盈利及增长质量似乎打折扣。鹰眼预警显示,2024年报告期内,公司营业收入同比增长6.13%,经营活动净现金流同比下降32.74%,营业收入与经营活动净现金流变动背离;公司经营活动净现金流与净利润比值为0.65低于1,盈利质量较弱。

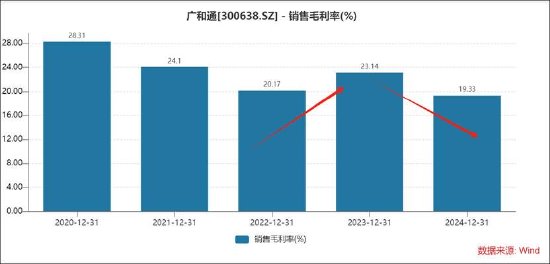

与此同时,公司的毛利率呈现出波动性。截止24年报告期末,公司应收账款账面价值近20亿元,总资产占比25.78%。

上述财务数据特征是否意味着公司产业链话语权较为弱?值得注意的是,公司客户较为集中。

招股书显示,公司在2022年至2024年间,来自前五大客户的收入分别为人民币 33.32亿元、36.11亿元 和 40.64亿元,分别占同期持续经营总收入的 64.0%、63.9% 和 58.3%。其中,最大客户在2022年、2023年和2024年的收入贡献分别为人民币 14.46亿元、14.82亿元 和 11.87亿元,分别占总收入的 28.0%、26.2% 和 17.0%。这表明公司对主要客户的依赖程度较高,客户集中度风险较大。

一边是大客户较为集中,一边是相关应收款占比较大,对于未来将可能存在何种风险?

公司称,近年来,公司坚持大客户战略,大客户的批量发货,公司的应收账款余额将会随着公司营业收入的快速增长而继续增大。针对上述风险,本公司制定了较完善的应收账款管理制度和回款管控措施,且公司的主要客户主要为优质的国内及海外知名企业,因此,整体应收账款风险可控。但由于应收账款金额较大,若客户出现偿债风险,公司的财务状况将受到较大影响。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏